Innehåll

Teknisk analysskola kapitel/innehåll:

1. Grunderna, TA & index

2. Candlestick-graf

3. Sätt upp mål och minska riskerna

4. Trend, stöd och motstånd

5. Mönster och formationer

6. Candlesticks & formationer

7. Elliots vågteori

8. Indikatorer

Låt oss se på några indikatorer som du bör känna till för att lyckas med genomtänkt aktiehandel.

Glidande medelvärden

Med glidande medelvärden får du en indikation om vad genomsnittspriset har varit över en specifik tidsperiod. Detta ses som en linje i grafen. Medelvärdet kan betecknas som SMA som är enkelt glidande medelvärde eller som EMA som är exponentiellt glidande medelvärde.

200 dagars glidande medelvärde är samma sak som genomsnittspriset under de senaste 200 dagarna. Det här värdet är bra att ha som en indikation om prisets riktning just nu med en aning eftersläpning. Det är alltså inte samma sak som ett värde som hjälper dig att med säkerhet förstå vart priset är på väg.

När du ser på glidande medelvärden kommer du att komma runt problemet med den kortsiktiga volatiliteten på marknaden. Du kan se trenden just nu och även upptäcka möjliga stöd- och motståndsnivåer. Glidande medelvärden kan också visa dig signaler för köp och säljtillfällen.

SMA och EMA glidande medelvärden

Det finns flera typer av glidande medelvärden men de två vanligaste har vi nämnt, SMA och EMA. SMA, som är det enkla medelvärdet, ger dig genomsnittspriset för tillgången över en specifik tidsperiod.

EMA, som är det exponentiella glidande medelvärdet, kommer att sätta mer fokus på senare datapunkter. Det berör aktuella prisrörelser på ett bättre sätt än SMA. Fast vi kan inte säga att EMA skulle vara bättre än SMA. De har båda sin plats beroende på din tradingstrategi och hur situationen ser ut.

Om vi tar en titt på ett EMA glidande medelvärde ser vi att det inte har samma fördröjning som ett enkelt, SMA, glidande medelvärde har. EMA värdet kommer att vända snabbare och det kan ses som en fördel. Samtidigt ska du veta att denna kvickhet också innebär en risk för att EMA värdet inte är lika pålitligt som SMA värdet.

Om du är ute efter stöd- och motståndsnivåer kan det vara bättre att använda SMA glidande medelvärde för att se dessa. Förstå fördelar och nackdelar med SMA och EMA och använd i enlighet med din strategi och den tidsperiod som handeln berör.

Definiera trenden med glidande medelvärden

När du tar en titt på en prisgraf kan du kika på bottnar och toppar för att försöka klura ut den nuvarande trenden. När vi talar om positiv trend ser vi toppar och bottnar som blir högre och högre. En negativ trend är tvärtom då bottnar och toppar blir lägre och lägre.

Utöver detta kan du ta en titt på pris och lutningen av det glidande medelvärdet. När du ser att det glidande medelvärdet pekar uppåt samtidigt som priset ligger över medelvärdet är det samma sak som en positiv trend.

Tvärtom kan du konstatera en negativ trend när du ser att det glidande medelvärdet pekar nedåt och priset ligger under medelvärdet. Det går också att använda flera glidande medelvärdet som täcker olika tidsperioder för att försöka se den rådande trenden.

Ta till exempel ett glidande medelvärde för en kortare tidsperiod. Om detta skulle ligga över ett glidande medelvärdet för en längre tidsperiod kan det ses som en bekräftelse av en positiv trend.

De vanligaste tidsperioderna i en dagsgraf:

- 200 dagar (ett handelsår) = Långa trenden.

- 50 dagar (ett handelskvartal) = Medium-långa trenden.

- 20 dagar (en handelsmånad) = Korta trenden.

Använd glidande medelvärden för att hitta stöd och motstånd

Det går att använda glidande medelvärden för att hitta möjliga stöd- och motståndsnivåer. Ju längre ett medelvärde är desto starkare stöd eller motstånd ger det. Ett 200 dagars medelvärde är alltså starkare stöd/motstånd än ett 20 dagars.

Du bör dock förstå att du inte får exakta nivåer vare sig för motstånd eller stöd med det glidande medelvärdet. Du får istället områden där stödnivåer och motståndsnivåer förmodligen kommer att finnas.

Glidande medelvärden anges som sagt i perioder som vanligtvis anges som 200, 100, 50 eller 20 perioder. Det kan vara så att du hittar ett stöd för en kort positiv trend när du ser på det glidande medelvärdet för en 20 period och att du ser stöd för en lång positiv trend från det glidande medelvärdet för en 200 period.

Glidande medelvärden och signaler för köp och sälj

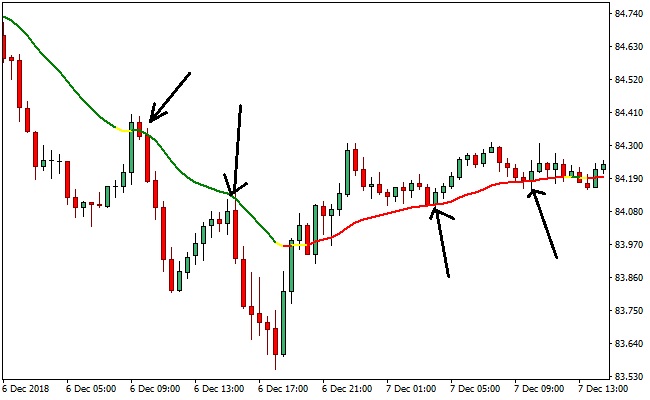

Det går att använda de glidande medelvärdena som signaler för köp och sälj. Du kan till exempel ta en titt på två olika glidande medelvärden för två olika tidsperioder. Ta en titt på punkten där det glidande medelvärdet med kortast tidsperiod går igenom det glidande medelvärdet med längre tidsperiod.

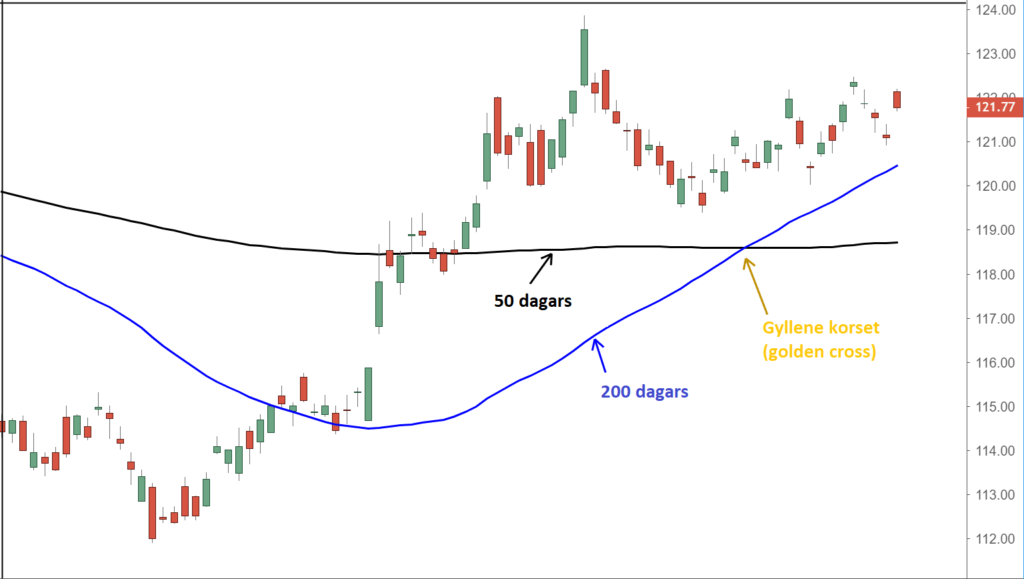

När brytningen sker ovan ifrån eller nedifrån kan det vara tal om en signal för köp eller för sälj. Ett exempel är när 50 dagars korsar 200 dagars. I TA-analys kallas de här signalerna för Golden Cross och Death Cross beroende på om 50 dagars bryter igenom från ovansidan eller undersidan av 200 dagars.

När det gäller de kortsiktiga signalerna för köp och sälj används olika typer av tidsperioder. Det kan röra sig om SMA eller EMA på upp till 50 dagar. Här rör det sig om rätt så sena signaler. Indikatorerna är eftersläpande och det är viktigt att komma ihåg.

De kortsiktiga signalerna kan du använda i marknadsklimat som är trendande. När det inte rör sig om trendande klimat finns det dock risk för att du får signaler som inte stämmer med denna metod.

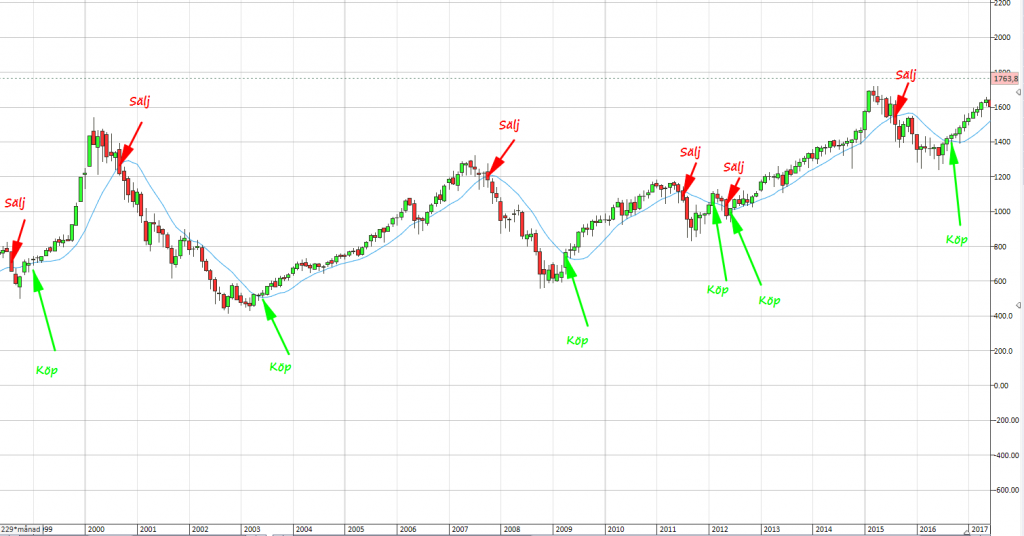

Du kan också få signaler för köp och sälj genom att se på förhållandet mellan pris och det glidande medelvärdet. När priset rör sig över det glidandet medelvärdet kan det ses som en positiv signal. Tvärtom är det fråga om en negativ signal när priset kan ses gå under det glidande medelvärdet.

Om du vill förbättra analysen går det att sätta detta i samband med det längre glidande medelvärdet som ger dig den längre trenden. Då kan du se när du får en signal som du kan lita på för handel.

Låt oss säga att du använder glidande medelvärden för 50 och för 200 dagar. När du ser att priset ligger över det glidande medelvärdet i 200 perioden vilket ger positiv signal tar du en titt på 50 perioden.

När priset bryter igenom även det glidande medelvärdet i 50 perioden är det dags att handla.

Kort om begränsningar med glidande medelvärden

Du kan få stor användning av glidande medelvärden då du jobbar med teknisk analys. Vi vill dock påpeka att den här metoden har sina begränsningar som du ska vara medveten om.

Till att börja med måste vi komma ihåg att glidande medelvärden fungerar som indikatorer för trender. De är eftersläpande och ligger snäppet efter verkligheten på marknaden.

Det som gör det så bra att jobba med glidande medelvärden är dess enkla form. Du kommer att se nuvarande trend och du får ju även information om vilka nivåer som kan tänkas bildas för stöd och motstånd. Här har du också nyttan av att kunna använda de glidande medelvärdena för att få signaler om när det är dags att köpa och sälja.

Signalerna är eftersläpande och det är viktigt att förstå att de inte kan visa vändningar av trender innan de skett. På grund av detta kommer dina köp och sälj inte att kunna ske i toppen eller i botten om du endast använder glidande medelvärden. Som vi har tagit upp är det också så att det kan bli en del falska signaler då det inte alltid är så att marknaden trendar i en specifik riktning.

När du vill använda dig av glidande medelvärden för att få signaler för köp och sälj bör du göra det tillsammans med andra pålitliga indikatorer.

Tips:

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Verktyget Fibonacci Retracements

När du jobbar med TA-analys kan du dra nytta av verktyget Fibonacci Retracements. Det är det många som gör. Retracement betyder rekyl och rekylen baseras med detta verktyg på Fibonaccci-tal. De här talen identifierades redan på 1300-talet av matematikern Leonardo Fibonacci. Fibonacci-serien börjar på 0 och fortsätter så att varje nytt tal är summan av de två talen som föregick. 1, 1 och sedan 2, 3 och sedan 5, och så vidare.

Fibonacci tal är naturliga och återfinns i sin rena form och som reflektioner av siffrornas relationer till varandra i naturen. Kanske har du läst om Fibonacci 61,8 procent som kallas för det gyllene snittet.

Du kommer fram till det gyllene snittet genom att dividera ett tal i serien med det tal som följer. Det finns fler Fibonacciförhållanden som 23,6%, 38,2%, 50% och 100%.

Inom TA-analys kan du använda Fibonacci på så vis att du tar den högsta och den lägsta punkten för priset. Sedan kan du ta 61,8% av den totala sträckan och markera det i din graf. Då kommer du att se nivåer som inte sällan är stöd och motstånd.

Många som handlar på börsen gör precis detta och det är en anledning till att du inte vill missa tekniken. När många ser ett köpläge på detta vis får nivån genast betydelse. Just för rekyl är det viktigt att se på olika nivåer för prisuppgång och tillbakagång. Här är ett tips att se lite närmre på nivåerna som gäller för 61,8 och 50 procent.

Det är möjligt att använda Fibonacci numren för att göra en analys av hur priset utvecklar sig. I kombination med trendkanaler och andra viktiga indikatorer kan detta vara en bra hjälp.

Fördelar och nackdelar med Fibonacci Retracements

Fibonacci Retracements är inte bara guld och gröna skogar. Men vi börjar med att se på fördelarna med metoden…

Fördelar

- Med identifiering av nivåer för stöd och motstånd kan du använda Fibonacci för att se om marknaden börjar röra på sig.

- När du ser stödnivå och motståndsnivå får det också att se om trenden går upp eller ner. Det kan hjälpa dig att fatta beslut om när du ska köpa och sälja.

- Om du förstår hur du ska använda Fibonacci Retracement tillsammans med andra indikatorer kan du finjustera din analys och få ut mycket av detta.

Nackdelar

- Det finns mycket att lära och förstå innan du kan använda systemet med goda resultat.

- Det kan vara svårt att se skillnad på en tillfällig rekyl och en vändning som kan förväntas gå i samma riktning under en längre tid.

- Det är lätt att börja se Fibonacci Retracement verktyget som en form av profet. Det stämmer att många använder detta verktyg och att det kan påverka traden runt specifika prisnivåer. Men det betyder inte att du kan lita blint på detta.

MACD indikatorn

Vi måste också ta upp en oscillator som är vanligt förekommande som indikationsverktyg inom TA-analys. MACD står för Moving Average Convergence Divirgence. Med MACD går det att se tekniska signaler för köp och sälj. Det här fungerar för alla marknader.

MACD är i grund och botten en formel som ger oss skillnaden mellan två glidande medelvärden. Det är på detta vis vi kan få signalerna om när det är dags att köpa eller sälja. MACD används av investerare och traders för att se trender. Metoden fungerar bra för kortvarig analys.

Det traders gör när de ser på MACD värdet är att försöka komma fram till om det är läge att handla mot trenden.

Om du drar av det långsiktiga EMA-värdet från det kortvariga EMA-värdet kommer du att se MACD-linjen. Här är det normalt så att man använder inställningarna 26 och 12. Med MACD-linjen kan du alltså se skillnaden mellan EMA 26-periodens medelvärde och EMA-värdet för 12-perioden.

Signallinje

Om du tillämpar en 9-period EMA på MACD-linjen kan du se en signallinje. Den här linjen kan användas för att göra MACD-nivån jämnare. Det går också att se övergångar mellan signallinje och MACD-linjer som signaler för köp eller sälj.

Histogrammet ger skillnad mellan MACD- och signallinje

När vi vill komma fram till förhållandet mellan MACD- och signallinje kan vi använda histogram för beräkningen.

Nollinjen

Nollinjen som också kan kallas för baslinjen dras där MACD-avläsningen går från positiv till negativ.

Så avläser du och förstår MACD-indikatorn

Det är viktigt att veta att signallinjen är det glidande medelvärdet. Det betyder i praktiken att den kommer att hamna på efterkälken efter MACD-linjen när indikatorn visar på en positiv trend.

Precis tvärtom blir det när MACD-linjen istället visar en negativ trend. Då kommer signallinjen att ligga en bit ovanför MACD-linjen. Det här beror helt och hållet på att ett glidande medelvärde helt enkelt har en glidande, dvs släpande karaktär.

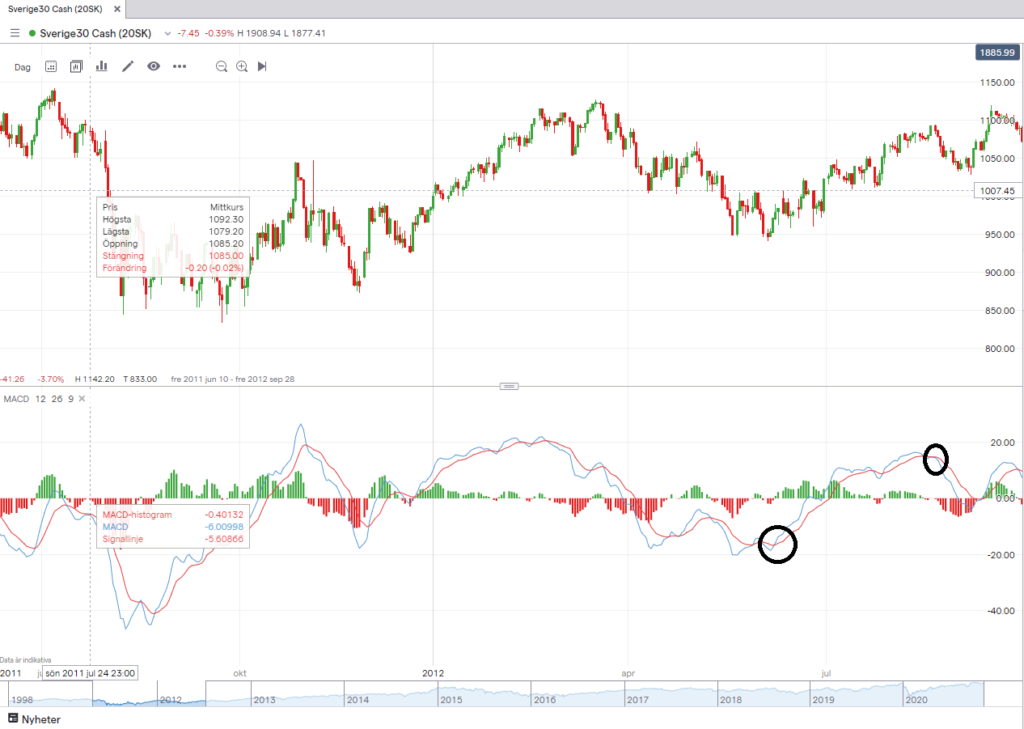

Med ett histogram kan du tydligt se avståndet mellan MACD-linjen och signallinjen. Du ser när det föreligger en positiv eller negativ trend. Dessutom har du baslinjen som en viktig aspekt av MACD.

Enkelt sagt kan du läsa av ett negativt värde om EMA 12-perioden är över EMA 26-perioden. Du kan läsa av ett positivt värde med MACD när EMA 12-perioden är över EMA 26-perioden.

Vi kan också se att ett längre avstånd mellan MACD- och baslinje också innebär att vi har ett längre avstånd mellan de exponentiella glidande medelvärdena.

Det du vill använda MACD histogram för är att försöka se om det föreligger ett högt Bearish-artat eller Bullish-artat momentum. Skulle MACD ligga över signallinjen kommer histogrammet att visas över baslinjen. Om MACD tvärtom ligger under baslinjen blir det tvärtom så att histogrammet visas under baslinjen.

Använd MACD för din trading

Du kan dra nytta av MACD för din strategi för trading på flera sätt. Vissa strategier gäller för alla marknader medan andra är mer specifika. Vi ska ta en titt på de strategier som är allmänna och som fungerar för alla marknader.

Crossovers – En grundläggande strategi för MACD

Med denna strategi säger vi att en MACD som ligger under signallinjen är samma sak som en Bearish-artad signal. Om MACD istället hamnar över signallinjen är det en Bullish-artad signal.

När den blå linjen (MACD linjen) korsar den röda linjen underifrån skall du alltså köpa och vice versa

Bearish och Bullish divergenser i MACD

När priset och MACD trendar åt olika håll uppstår en så kallad divergens. Det signalerar att priset är på väg att vända.

I bilden ser man hur MACD trendar uppåt men priset trendar nedåt. Det hela slutar med att priset vänder upp till slut.

Det är viktigt att tänka på att oavsett om det är en Bearish-artad eller Bullish-artad divergens så rör det dig om en signal för en långsiktig prisförändring. Om du ser att MACD och prislinjer är i divergens kan du förvänta dig att en tillgångs pris kan komma att genomgå en trendvändnings som är långsiktig.

Det är viktigt att tänka på att en Bullish signal under baslinjen är viktigare att notera än en signal som ligger över baslinjen och vice versa.

Plus och minus med MACD

Det finns både fördelar och nackdelar med MACD. Vi börjar med att se på fördelarna.

Plus:

- MACD är ett pålitligt verktyg.

- MACD är enkelt att använda.

- MACD visar trendens vändpunkt.

- MACD visar styrka i köp- och säljsignaler.

Minus:

- MACD är en indikator på kort sikt. Behöver du mer än 26 dagar för analys finns det bättre metoder.

- MACD är en trendföljande indikator. Du får signaler när trenden redan är ett faktum inte innan.

Summering

Med MACD kan du göra dig en uppfattning av trendrörelser och även se trendstyrka för en marknad. Det går att använda MACD med andra indikatorer som RSI (Relative Strength Index) för att få en komplett bild.

Om du är medveten om MACD indikatorns svagheter kan du dra stor nytta av den för att undersöka marknadsförändringar och fatta kloka beslut för din handel.

Tips:

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

RSI indikatorn (Relative Strength Index)

Vi ska också ta upp RSI (Relative Strength Index) som vi nämnt här ovan. Det här är ett verktyg för TA-analys som kan ge dig en bra bild av en tillgångs utveckling. Detta verktyg jämför tillgången med sin egen historiska prisutveckling för att ge dig en bild av hur bra eller dåligt priset har utvecklats.

RSI används flitigt tillsammans med andra indikatorer inom teknisk analys. Med RSI kommer du att få ett värde som ligger mellan 0 och 100. Detta värde tas fram genom en analys av styrka i kursförändringar då kursen har gått upp eller ned.

RSI jämför detta med den historiska utvecklingen. Om vi har en aktie som har gått upp mycket jämfört med det historiska mönstret kommer det att bli ett högt RSI-värde. Det här talar om att aktien har ett positivt momentum. Det kan även vara en indikation om att den är överköpt.

Motsatt blir det så att aktien som faller mer än vad den historiskt sett har gjort får ett lågt värde. Det ger oss ett negativt momentum. Det kan då vara så att aktien är översåld.

Några viktiga regler att komma ihåg för RSI-värden

Här är några regler som kan vara bra att komma ihåg när du ser på RSI-värden.

- RSI på över 70 är en indikation om att tillgången är överköpt

- RSI på under 30 är en indikation om att tillgången är översåld.

När en tillgång når de här nivåerna är det vanligt att den inom kort tid börjar peka åt det andra hållet. Men man skall ha i bakhuvdet att det inte måste ske. RSI kan ligga kvar ganska länge på extrema nivåer om trenden är stark.

Det är också bra att veta att det är enklare att se tekniska formationer som huvud-axlar-formationen med hjälp av RSI-indikatorn.

Ställ in period för analys med RSI

Vanligtvis används RSI-indikatorn för 14 perioder där 14 står för dagar. När du ser en graf där du får värden för den dagliga utvecklingen och du har ställt in RSI 14 betyder det att du räknar ut tillgångens relativa styrka mätt mot den egna historien under de senaste 14 dagarna.

Om det är så att värdet på tillgången har gått upp under de senaste 14 dagarna får du RSI-värdet 100. Om det tvärtom är så att värdet sjunkit under de senaste 14 dagarna får du RSI-värdet 0.

Du kan ställa in perioder som täcker veckor och månader. Det vanligaste är att mäta i dagar.

Olika RSI värden

RSI-värdet går från 0 till 100. Som vi har nämnt här ovan är RSI på över 70 en indikation om överköpta nivåer medan RSI på under 30 representerar översålda nivåer.

Du kan använda dig av RSI-siffran för att försöka nosa fram tillfällen för investeringar. Det kan vara bra att veta när en tillgång är översåld eller överköpt.

Bra att veta:

- Du får normalt sett köp-signal när RSI tar sig över 30. Rörelsen sker nedifrån.

- Du får normalt sett säljsignal när RSI rör sig över 70 uppifrån sett.

Man skall som sagt vara försiktig eftersom en stark trend kan göra att RSI stannar kvar under en lång tid på extremt höga eller låga nivåer.

Den röda cirkeln visar när RSI är över 70-nivån och därmed överköpt. I vissa strategier är detta en säljsignal.

Den gröna cirkeln visar när RSI är under 30 och såkallat översåld. I vissa strategier är detta en köpsignal.