Innehåll

Denna H&M-analysen är uppbyggd som en analysskola med H&M som case. Analysen är uppbyggd i fem delar vilka kommer att komma upp var och en för sig för att ni ska ha möjligheten att ställa frågor på respektive del!

Analysen är uppbyggd i följande steg:

Innehåll i denna artikel

- Vad gör bolaget?

- Hur mycket försäljning och vinst har bolaget?

- Hur ska detta värderas?

- Hur använder vi nyckeltalen i analysen?

- Sammanfattning och avslutning

Steg 1 – Vad gör bolaget

Utgå inte från att du vet, utan kolla upp det med hjälp av företagets senaste årsredovisning och kvartalsrapporter. Om du inte vill lägga så mycket tid på att förstå affärsmodellen i detalj kan du titta på sammanfattningen i en analys eller handelsplattform, till exempel Nordnet som skriver:

Alltså: Vi lär oss vilka länder som är viktiga, vilka varumärken och olika typer av affärer H&M har, hur många butiker de har mm. Det kan vi sen använda för att göra prognoser för framtiden avseende bl.a. försäljningen.

Del två i analysen kommer upp senare under dagen.

Tips:

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Steg 2 – Hur mycket försäljning och vinst har bolaget

Då har vi kommit till del 2 av analysskolan med H&M som case. Ni får jättegärna ställa frågor och kom gärna in med förslag på fler bolag som vi kan gå igenom tillsammans i analysskolan. Olika branscher ska analyseras på lite olika sätt.

Hur mycket försäljning och vinst har H&M redovisat de senaste åren och vad är därmed sannolikt de kommande åren? Informationen hittar ni i den senaste årsredovisningen som kan hämtas på respektive bolags hemsida (börsnoterade bolag har en separat sida för investerare där vi hittar rapporter och annan finansiell information).

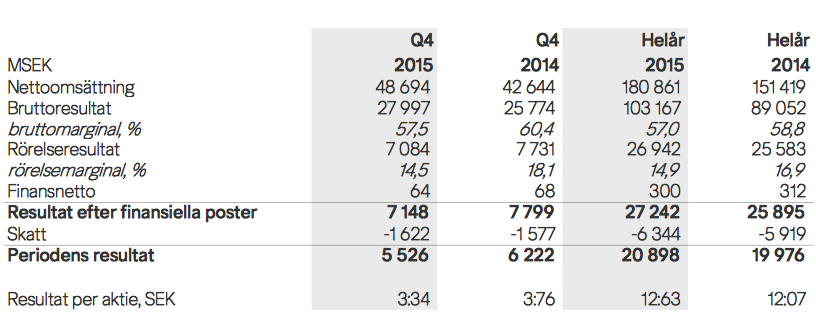

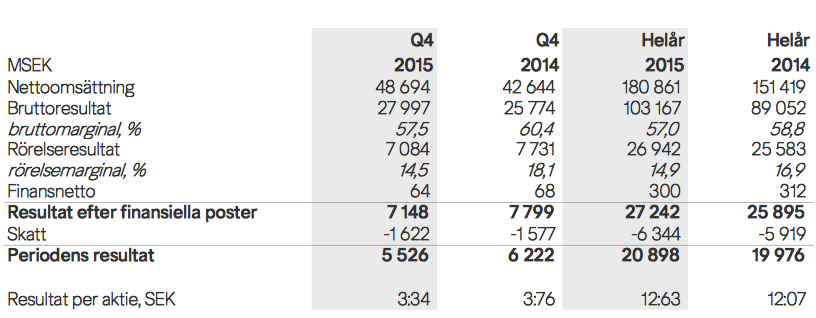

Från H&Ms bokslut 2015

Här kan vi se att nettoomsättningen uppgått till 151 miljarder kr (2014) respektive 180 miljarder kr (2015). Vinst per aktie uppgår till 12,1 kr (2014) och 12,6 kr (2015).

Vilka prognoser för försäljning och vinst är sannolika framöver? Följande faktorer kan ge en idé, men aldrig en helt säker prognos:

- Tidigare års tillväxt

- Företagets officiella vägledning (”guidning”)

- Olika typer av så kallade värdedrivare och andra nyckeltal

- Månadsvis statistik över till exempel försäljningstillväxt, tillväxt i jämförbara butiker ”like for like” (månadsbasis, rullande 12 och 36 månader).

- Tillväxt i total försäljningsyta

- Antal butiker; tillväxt i antal butiker, rullande 12 månader

- Valutaeffektens andel av försäljningstillväxten

- Mer detaljerade modeller som utgår från kvartals- och månadsrapporter i vilka man kan hitta stigande eller fallande tendenser som inte syns lika tydligt i årsrapporterna.

- Någon annans prognoser, till exempel en analytiker eller genomsnittet av flera analytikers prognoser.

- Gör till exempel prognoser för följande variabler för 2016-2018:

- Försäljning: 190 miljarder kr (2016), 220 miljarder kr (2017) 240 miljarder kr (2018)

- “Bruttomarginal”: 16 % (2016), 17 % (2017), 17,5 % (2018)

- Rörelsemarginal: 12 % (2016), 13 % (2017), 13,5 % (2018)

- Räntor: ca 0

- Vinst före skatt: 23,5 miljarder kr (2016), 29 miljarder kr (2017), 33 miljarder kr (2018)

- Skatt

- Nettovinst

- Antal aktier 1640 miljoner (kolla upp detta antal noga själv i senaste kvartalsrapporten eller pressmeddelandet)

- Vinst per aktie 11 kr (2016), 13,5 kr (2017), 15 kr (2018)

- Kassaflöde

- Utdelning

I nästa steg kommer vi att gå igenom hur vi ska värdera den information vi tagit fram ovan.

Steg 3 – Hur ska detta värderas

Vi är framme i del tre av analysskolan och ska kika på vad jag och andra är beredda att betala för att äga en andel av H&Ms vinster framöver.

Vad är vi beredda att betala för att äga en andel av H&Ms vinster framöver? Många tittar på följande nyckeltal:

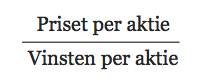

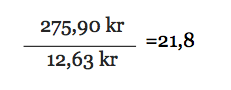

P/E-talet: price/earnings, alltså priset per aktie delat med vinsten per aktie (resultat per aktie). Med information hämtad från rapporten (Resultat per aktie, SEK helår 2015) samt det aktuella kurspriset på aktien kan vi räkna ut vad P/E-talet var för 2015:

För 2016-2018 blir P/E-talet med våra prognoser (de vi tog fram i steg 2) enligt följande:

2016: 275,90/11 = 25

2017: 275,90/13,5 = 20,4

2018: 275,90/15 = 18,4

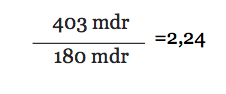

P/S-talet: price/sales, eller marknadsvärdet (antal utestående aktier * pris per aktie)/försäljning. Genom att dividera marknadsvärdet med nettoomsättning (nettoomsättning helår 2015, se ovan) kan vi räkna ut vad P/S-talet var för 2015:

För 2016-2018 blir P/S-talet med våra prognoser (från steg 2) enligt följande:

2016: 403/190 = 2,12

2017: 403/ 220 = 1,83

2018: 403/240 = 1,68

- Direktavkastningen: Utdelningen/aktiepriset, för 2014 och 2015 var direktavkastningen 3,4 % respektive 2,9 %. Med nuvarande aktiekurs och relativt oförändrad utdelning per aktie 2016-2016 blir den cirka 10/275,90 = 3,6 %.

För ordningens skull bör utdelningen kollas av mot vinst och kassaflöde per aktie. Om utdelningen är högre än så riskerar den att sänkas i framtiden. H&M har haft bättre vinst per aktie men svagare kassaflöde de senaste åren. Det är därför utdelningen antas ligga relativt stilla framöver.

- DCF, en diskonterad kassaflödesanalys, vilket är en ekonomisk/matematisk modell för att summera framtida fria kassaflöden och anpassa dem efter ränteläget för att avgöra vad hela den framtida kassaflödesströmmen i 50 år skulle vara värd att få direkt idag.En DCF är både komplicerad, komplex och känslig för små förändringar av vissa nyckelantaganden om t.ex. avkastningskrav och tillväxt. Den är teoretiskt korrekt och kan gärna användas för att baklänges räkna ut vilka antaganden som kan sägas ligga inbakade i priset idag, men är i stort sett värdelös för att faktiskt räkna ut vad aktien borde värderas till.

I nästa del av analysskolan kommer vi att gå igenom hur vi ska använda nyckeltalen vi tagit fram här i själva analysen.

Steg 4 – Hur använder vi nyckeltalen i analysen

Det finns inget rätt svar för hur man ska använda nyckeltalen som vi tog fram i steg 3 för att räkna ut rätt värde på H&M-aktien, däremot kan man tänka på bl.a. följande sätt:

Vilket intervall har P/E, P/S och direktavkastningen rört sig historiskt, de senaste 1-10 åren?

Om P/E-talet brukar vara ca 18-25 för ’nästa år vinst (nu 2017)’ så kanske det är rimligt att tro att aktien kommer att röra sig i det intervaller även kommande år. Med en vinst på 13,5 kr per aktie för 2016 skulle ett rimligt kursintervall (som räknas ut genom att multiplicera vinst per aktie med P/E-talet) kunna vara 243-337,50 kr. Jämför detta med dagens kurspris på 275,90 kr.

Vilka intervaller handlar liknande företag i?

Finns det kanske bättre alternativ än H&M (konkurrenter)?

Är H&M lägre eller högre värderat än till exempel Inditex, KappAhl, MQ? Har det tidigare varit samma skillnad i värdering mellan till exempel H&M och Inditex? Om skillnaden i värdering ändrats; varför har den ändrats?

Vilket kursintervall har H&M-aktien rört sig i det senaste året?

Om inget viktigt ändrats sedan dess kan det vara en rimlig utgångspunkt för kommande års kurser, möjligen med till exempel justering uppåt för H&M-företagets tillväxt det senaste året.

Det senaste året har H&M-aktien rört sig mellan 234,50-319,50 kr.

H&M kursintervall under 2016

Vad är du ’nöjd’ med att få i direktavkastning per år om du struntar i hur kursen rör sig under tiden?

Om du är riktigt långsiktig, till exempel 25-50 år, och tror att H&Ms affärsmodell håller för konkurrens hela tiden och kan upprätthålla sin utdelning, då kanske direktavkastningen på 3-4 % räcker för att du ska vilja ha aktien – oavsett om andra vill det.

Hur går det för H&M?

Hur snabbt växer (eller faller) försäljningen? Ökar eller avtar takten

Varför? (valutarörelser, konkurrens, nya satsningar på till exempel Home, &OtherStories etc.)

Stiger eller faller vinstmarginalen?

Varför stiger eller faller de?

Hur uppfattas H&M?

(Etiskt eller inte, modernt eller inte, mm)

Beroende på vad du kommer fram till för framtida vinsttillväxt (eller ännu hellre det lite mer komplicerade måttet kassaflödestillväxt) så kan man acceptera högre värdering av närliggande års nyckeltal.

Om vinsten väntas växa 10 % per år efter 2017 kanske P/E = 25 för 2017 är rimligt (en kurs på 13,5 * 25 = 337,5 kr).

Men om tillväxten är 0% kanske P/E = 10 är rimligare, eller en kurs på bara 13,5 * 10 = 135 kr.

Det här visar tydligt hur viktiga tillväxtbedömningarna är.

Tips:

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Steg 5 – Sammanfattning och avslutning

H&Ms kurs sedan notering

Ditt viktigaste jobb när du värderar en aktie (i detta fall H&M) är att göra en rimlig bedömning av följande faktorer:

- Hur det går för bolaget

- Hur snabbt vinsten därför väntas växa (eller krympa) framöver, beroende på saker som:

Antal nyöppnade butiker

Försäljningstillväxt per befintlig butik

Mode, etik

Konkurrens

Valutarörelser

Kostnader (löner, robotar, tyg, transport, reklam, butikshyror)

- Vilken ”multipel” du törs sätta på till exempel vinsten per aktie, det vill säga vilket P/E-tal du tror att H&M-aktien kommer att handla på framöver. Denna multipel beror bland annat på:

Historiskt multipelintervall för H&M

Multipelintervall för liknande företag

Framtida tillväxt åren efter det som multipeln appliceras på

Hur andra tänker om H&M och vad de har för investeringsalternativ

Exempel på risker vid aktieinvesteringar

- En allmän börsnedgång på grund av saker som lågkonjunktur, krig, ränteförändringar av centralbankerna, bakkris, politiska förändringar mm. Går allt annat på börsen ned gör förmodligen H&M-aktien också det. Alla värderingar faller och samtidigt faller tillväxtprognoserna.

Affärsmissar i H&M (just H&Ms affärsmodell är dock ganska förskonad från plötsliga missar; folk ändrar inte plötsligt sina vanor avseende kläder, möbler, smink och accessoarer så fort). - Stora valutaförändringar

- Andra felbedömningar, av till exempel H&Ms officiella siffror på grund av:

- Kalendereffekter

- Vädereffekter

- Valutaaffekter

- Faktisk Like for Like

- Förvärv eller nysatsningar

- Timing kring stora informationstillfällen som:

- Månadsrapporter

- Kvartalsrapporter

- Årsrapporter

- Kapitalmarknadsdagar

Prognoser är svåra att göra

Det går inte att räkna ut rätt värde eller göra tillräckligt bra prognoser för att kunna ta helt säkra beslut. Man kan bara göra en hygglig bedömning av om H&M-aktien för tillfällen förefaller rimligt värderad, lite billig eller lite dyr. Gör därför inte arbetet för komplicerat, särskilt inte till en början.

Försök bara förstå ungefär vad företaget gör och gör grova prognoser för några enstaka nyckeltal (till exempel antal butiker, försäljning, marginal, vinst per aktie)

Fundera vid varje rapporttillfälle om du blir positivt eller negativt överraskad över utvecklingen för nyckeltalen och om du då vill ha kvar aktien. Fundera även på vilken slags investerare du är eller vill vara

För fundamentala långsiktiga analyser om du köper aktier med ett perspektiv på minst 5 år. Gör ”perfekta” kvartalsanalyser om du köper eller säljer innan rapport om du känner dig säker på att marknaden kommer att bli överraskad men inte du.

En trader som främst handlar kortsiktigt på teknisk analys, momentum och känsla och bara använder fundamental analys som ett verktyg bland många för att inte hamna alltför fel om en trade börjar fel och du funderar på att ’snitta ned dig’ (sänka GAV) genom att köpa ytterligare aktier billigare.

Ett annat tips är att jämföra era egna analyser med andras. Oavsett hur noggrann du varit finns det alltid många andra analyser som går att få tag på, det kan vara ett bra sätt för att få en uppfattning om hur andra ser på aktien!