Innehåll

Här ska vi gå igenom olika sätt att investera i guld på börsen. Att investera i själva råvaran guld ska dock mer ses som ett inflationsskydd eller en försäkring i portföljen. En klassisk rekommendation är att placera mellan 5-10 % av portföljens värde i guld.

Precis som när du köper aktier handlar det om att försöka förutspå det framtida priset eller värdet. Hela börsen handlar ju som bekant om förväntningar – vad betalar jag idag och vad kan jag eller andra vara villiga att betala i framtiden?

Precis på samma sätt fungerar det med råvarumarknaden. Alltså kan du köpa guld – gå lång – om du tror att priset kommer att gå upp, eller gå kort om du tror att priset kommer att gå ner i framtiden.

Guld handlar du enklast hos Avanza och Etoro.

Öppna konto gratis hos Avanza.se och Etoro.com/sv så kan du handla med & utan hävstång i valutor, råvaror, index osv på stora delar av världens marknader.

Disclaimer: {etoroCFDrisk}% av privatpersoner som handlar via Etoro förlorar pengar när de handlar med CFD:s. Du riskerar att förlora ditt kapital. Andra avgifter tillkommer. Fört mer info, besök etoro.com/trading/fees

Hur investerar jag i guld?

Precis som med olja finns det flera sätt att investera i guld. Du kan till exempel handla med terminer. Många köper fysiskt guld på grund av en oro att handla digitalt med metaller som guld eller silver, det känns tryggare att ha det hemma eller i bankfacket helt enkelt. Precis som med mina bitcoins kan man också köpa olika certifikat i guld och gå lång eller kort, detta är ett sätt som i alla fall jag tycker gör råvaruhandeln mer tillgänglig för privatsparare.

1. Köpa fysiskt guld

Det finns flera olika hemsidor och företag där man kan köpa fysiskt guld och andra ädelmetaller. Tavex är ett exempel på en av de större hemsidorna där man kan köpa fysiskt guld.

2. Guldaktier

Du kan även köpa aktier i guldproducerande bolag på börsen. Här nedanför hittar du alla aktier som finns att köpa hos Avanza bank. Tänk dock på att investera i företag kräver kunskap om att värdera bolag.

- Lundin Gold

- Kopy Goldfields

- Freeport-McMoRan Inc

- Barrick Gold Corp

- Newmont Corporation – Det största guldföretaget i världen

- AngloGold Ashanti Ltd

- Gold Fields Ltd

- Kinross Gold Corp

- Compania de Minas Buenaventura SAA

- Iamgold Corp

- Agnico Eagle Mines Ltd

3. Handla guld via ETF

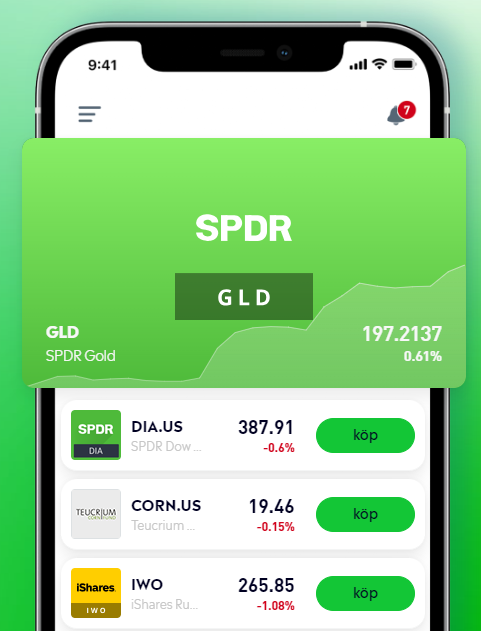

Jag har fått många frågor om hur jag exponerar mig mot guld så jag tänkte svara på det. Jag investerar framförallt via ETFen GLD. Denna ETF kan du handla via Etoro.

En ETF (Exchange Traded Fund) är alltså en börshandlad fond som handlas direkt via börsen precis som aktier. En ETF följer sen utvecklingen på en underliggande tillgång, till exempel ett index, råvaror, valutor osv.

I fallet GLD följer ETFen alltså guld som underliggande tillgång. Det är samma ETF trots att namnet kan skilja lite hos de olika nätmäklarna.

Guld handlar du enklast hos Avanza och Etoro.

Öppna konto gratis hos Avanza.se och Etoro.com/sv så kan du handla med & utan hävstång i valutor, råvaror, index osv på stora delar av världens marknader.

Disclaimer: {etoroCFDrisk}% av privatpersoner som handlar via Etoro förlorar pengar när de handlar med CFD:s. Du riskerar att förlora ditt kapital. Andra avgifter tillkommer. Fört mer info, besök etoro.com/trading/fees

SPDR Gold Trust investerar i fysiskt guld

SPDR Gold Trust är den största ETFen som investerar direkt i fysiskt guld. NAV-kursen (Net Asset Value, till skillnad från aktier där det finns en köp- och säljkurs, har fonder istället en så kallad fondkurs eller andelskurs. Fondkursen kallas NAV-kurs och beräknas varje gång fonden handlas. NAV-kursen sätts genom att först summerar alla fondens tillgångar, sedan drar av alla avgifter som fonden har, t ex förvaltningsavgiften. Summan, som även kallas fondförmögenhet, delas sedan med antalet fondandelar som fonden har) är nära korrelerad till det så kallade spotpriset (kommer från spotmarknad, som är en marknad där man handlar produkter för omedelbar leverans, det vill säga utan bindning i långa kontrakt. Priset på spotmarknaden kallas alltså spotpris) på guld vilket innebär att SPDR Gold Trust är prissatt på ett sätt som ligger nära den underliggande tillgången – nämligen fysiskt guld.

Jag tycker att GLD är ett bra alternativ om man vill investera i guld och på så sätt hedgea (säkra) upp sin portfölj mot en börsnedgång. Den ger en lättillgänglig exponering mot guld om man vill exponera sig mot det.

Vad påverkar guldpriset?

Innan du börjar handla med guld är det såklart bra att känna till vad som påverkar guldpriset. Väldigt förenklat säger man att guldpriset historiskt sett gått upp i oroliga tider under försvagad ekonomi men självklart finns det fler faktorer som påverkar guldpriset.

Efterfrågan på guld ökar till exempel då centralbankerna trycker mer pengar, vilket är ett resultat av ett försök från bankernas sida att öka statsskulden genom att stimulera ekonomin. Kombinationen av en stigande statsskuld och att trycka mer pengar gör att inflationen sjunker och andra typer av investeringar inte genererar någon avkastning. Detta leder i sin tur till att investerare söker sig till andra typer av investeringar – till exempel guld, som betraktas som en inflationssäker investering.

Tidigare köpte Kina och Indien amerikanska värdepapper samt USD som reserver. För att diversifiera sina reserver och skydda sig mot en devalvering av USD har dock länder som i synnerhet Kina och Indien börjat köpa guld som reserv.

Ett minskat utbud på guldmarknaden.

På samma sätt som med all typ av handel så styrs priserna efter tillgång och efterfrågan.

Precis som med olja kan oförutsedda politiska händelser inträffa i områden med gruvor. Följden av detta kan bli att investerares kapital i lokala gruvsatstningar drabbas negativt. Till exempel har politiska förändringar i Kongo lett till att flera investerare nu måste vänta för att se om situationen kommer att lösas.

Eftersom guld är en reell tillgång, kommer en ökad inflation att leda till att priset stiger. Därför kommer andra typer av investeringar, till exempel i obligationer, att bli mindre lönsamma vilket stärker guldet ytterligare. Guldpriset stiger också när regeringar och centralbanker håller räntorna låga.

Råvara och monetära tillgångar

Guld är ovanligt på det sätt att det både är en råvara och en monetär tillgång. Guld är i det närmsta oförstörbart och allt guld som producerats finns kvar i en eller annan form. I slutet av 2007 uppskattade man att det totalt fanns en existerande mängd på 161 000 ton guld i hela världen. Föga förvånande är den största delen av produktion av guld kopplad till juvelerarbranschen.

Varför investera i guld?

Första frågan vi kanske ska besvara är – varför just guld? Varför inte någon av de andra ädelmetallerna eller något annat grundämne? – Först och främst får vi exkludera gaser, allt som reagerar med luft och det som är radioaktivt (vi vill ju inte dö för pengar, eller?) och efter ett par parametrar till står vi kvar med fem (av dagens totalt elva) ädelmetaller: guld, silver, palladium, platina och rhodium. Rhodium upptäcktes först år 1803 och Palladium år 1802, och vid det laget hade vi redan använt guld som valuta länge. Platina användes som valuta bland annat i Ryssland förr, men eftersom det var cirka 2,5 gånger så billigt som guld på 1800-talet så har inget land använt det som valuta sen 1846. Så har vi två kvar, guld och silver.

Silver (men som också har använts som valuta historiskt) rostar och guld återstår. Guld är inte en spekulativ position. Det är en försäkring mot t ex inflation.

De flesta andra valutor är endast löften om senare betalning, med guld får/ger du betalt med en gång. En ”skuldfri” tillgång, skulle man kunna säga. Historiskt har man lyckats förstöra alla andra valutor förutom just guld genom inflation vilket senare har lett till att valutan har blivit värdelös. Guld är immunt mot inflation eftersom du inte kan kopiera en tacka som du kan trycka fler sedlar. Det är extremt svårt och kostsamt att gräva efter guld och sedan att producera. Från att man hittar källan tills man kan vänta sig att guldet ”produceras” tar det 10-20 år. Det är billigare att behålla gruvor och driva dem med förlust än att lägga ned dem vilket gör att risken i att köpa gruvbolag är väldigt hög – framförallt om gruvbolaget går med förlust. Detta kallas för ”mines die hard”.

Guld kan användas som en försäkring

Jag har skrivit det tidigare men det tål att upprepas, jag spekulerar inte i guldpriset, utan det är en försäkring. Beroende på marknads- och konjunkturläge allokerar jag mellan aktier och guld (hur stor del av kapitalet som placeras i softs beror delvis på relativ avkastning och sen läggs en fundamental analys på). Om till exempel räntan höjs kan det vara en parameter som leder till att kapital flyttas från aktier till guld osv. Så, guld.

Utbud och efterfrågan

Priset råvaror, precis som för alla andra tillgångar beror på relationen mellan tillgång och efterfrågan. Idag är Kina (som med mycket annat) faktiskt världens största guldproducent. Det är också det land som importerar mest guld.

Men, för att återgå till tillgång och efterfrågan. Vi vet att vi sedan 1950-talet har grävt fram över 190 000 ton guld(!) som har använts till följande: Utöver dessa 190 000 ton finns ungefär ytterligare 54 000 ton i reserv under mark (Metals Focus; GFMS, Thomson Reuters, US Geological Survey, World Gold Council). Det är svårt att uppskatta exakt hur mycket guld som finns kvar och som vi nämnde i senaste Outsiders spekulerar vissa i att vi nått peak gold. Det vi måste tänka på, igen, är att även om vi skulle finna en ny källa så är det extremt kostsamt att starta upp en gruva (och ännu dyrare att stänga ner).

Tillgångssidan på guld är alltså både enkel och svår att fundera över. Så hur ser det ut med efterfrågan? Guld används alltså till största del för att göra smycken och för privata investeringar. Då kan vi anta att det är ungefär så det kommer att se ut i framtiden också.

Fråga dig själv innan du investerar

Frågor som generellt bör besvaras när man analyserar en råvara och tittar på hur efterfrågan ser ut idag och kan se ut framöver skulle kunna vara följande:

Användningsområden

Vad används råvaran till idag?

Kommer dessa användningsområden att vara samma i framtiden?

Om vi till exempel väljer att titta på industrisilver så vet vi att cirka 35 procent används i elektronik, kommer det att se ut så även i framtiden?

Vad kan ersätta råvaran om den blir för dyr?

Fundera på till exempel GMO och spannmål eller om ett annat, billigare material, kanske skulle kunna ersätta silver i elektronik.

Nya produkter som behöver råvaran i framtiden?:

Precis som en råvara kan ersättas av annat material så kan vi även finna nya användningsområden för råvaran.

Fundera på vem/vilka som använder råvaran

Vi måste alla äta till exempel (småsparares favoritexempel för att motivera aktieköp i ICA eller Axfood) och då kan t ex jordbruksråvaror (förutsatt att de är billiga alltså) vara intressant att titta på. Sidospår, men viktigt när du vill analysera råvaror generellt. Eller aktier. Du skulle kunna översätta hela tillgångs- och efterfrågansanalysen till bolags produkter istället.

Ett av mina mest lästa inlägg har varit detta där jag diskuterar möjligheten att exponera sig mot guld efter Mifid II. På samma tema skrev jag också ett annat inlägg om ädelmetaller i portföljen. Där skriver jag bland annat om vikten av att hitta rätt typ av exponering mot guld baserat på vad syftet med tillgången i portföljen är. Så vi kan ta det från början. På grund av Mifid II går det inte längre att handla de två ETFer noterade i Tyskland som jag skrev om i ett av inläggen tidigare. Det här är såklart inte någon av bankernas fel i Sverige utan ligger helt utom deras kontroll. Det som är problemet är dock att de alternativ som nu finns i Sverige via de stora nätmäklarna är certifikat och mini futures, alltså pappersguld utan någon som helst uppbackning av den faktiska råvaran som vi vill ha exponering mot.

Olika sätt att äga guld

För preppern:

Inför jordens undergång är det enda möjliga och rimliga sättet att hamstra guld fysiskt för dig som tror på någon form av apokalyps de närmsta åren. Gräv helst ned det i ett kassaskåp på bakgården för att kunna ta fram när det krisar.

För dig som tror på fiatkollaps:

Centralbankernas penningtryckande når en kritisk gräns och all fiatvaluta förefaller värdelös. Fysiskt guld är fortfarande att föredra men jorden går trots allt inte under, även om det kan kännas så för alla som inte säkrat upp lite av sina tillgångar i guld, och aktörer som Nordic Gold Trade som lagrar guldet åt dig fungerar som ett bra alternativ.

För dig som försäkrar portföljen:

Du har såklart en hemförsäkring om det skulle vara så att huset brinner ned. På samma sätt ligger en bra ETF där du äger det underliggande fysiska guldet 1:1. Du äger alltså guldet men slipper allt trubbel som medföljer om du skulle behöva hantera det själv. För den som vill kortsiktigt spekulera i guldpriset:

Du vill kortsiktigt spekulera i priset på guld:

Du investerar alltså inte i guld som en försäkring, så du kan välja minisar eller certifikat. Anledningen till att dessa enbart passar för spekulation är att den finansiella motparten nästan alltid har något finstilt som gör att de kan stoppa din position om det för dem inte är ekonomiskt försvarbart, det skulle i så fall bli när du behöver positionen som mest.

Guld handlar du enklast hos Avanza och Etoro.

Öppna konto gratis hos Avanza.se och Etoro.com/sv så kan du handla med & utan hävstång i valutor, råvaror, index osv på stora delar av världens marknader.

Disclaimer: {etoroCFDrisk}% av privatpersoner som handlar via Etoro förlorar pengar när de handlar med CFD:s. Du riskerar att förlora ditt kapital. Andra avgifter tillkommer. Fört mer info, besök etoro.com/trading/fees